По полочкам. Рынок серверных шкафов

Рост рынка дата-центров гарантирует умеренно позитивное развитие рынка серверных шкафов.

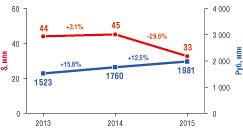

Рынок серверных шкафов и стоек (19”) в 2013–2015 гг. в рублевом исчислении поступательно увеличивался в среднем на 14% ежегодно. Из-за резкого снижения курса рубля относительно мировых валют, которое началось в конце 2014 г. и продолжилось в 2015-м, объем рынка, исчисляемый в долларах США, сократился на 3% в 2014 г. и упал почти на 30% в 2015 г. (рис. 1). В натуральном выражении (в единицах продукции) рынок серверных шкафов уменьшился в 2015 г. на 14%. Каковы причины такой динамики и где мы видим возможные точки роста?

Консервативный рынок

По сравнению с компьютерным оборудованием, которое обновляется каждые три-пять лет, стоечное оборудование статично – серверные шкафы большинство потребителей меняет не чаще, чем раз в 10–15 лет. Поэтому рынок ИТ-стоек растет главным образом за счет экстенсивного развития: тренд последних двух лет – увеличение объема запущенных дата-центров, модернизация существующих и строительство новых.

Пришедшие на рынок высокоплотные системы, такие как blade-серверы и системы хранения данных (СХД), потребовали увеличения грузоподъемности шкафов и разработки систем для обеспечения более высокой энергонагруженности стоек и отведения тепла. Однако потребность в таких стойках испытывает незначительное число пользователей. «Мы живем в рынке инженерии, которая строится вокруг ИТ, а ИТ-отрасль пока не предъявила новых требований, – констатирует менеджер по развитию компании Schneider Electric Денис Шарапов . – Новые форматы – узконаправленные, и в основном ими оперируют крупные моновендорные решения, например Facebook». Растут вычислительные мощности и объемы хранения информации, и вместе с ними повышается эффективность оборудования: производительность процессоров увеличивается с одновременным снижением энергозатрат, а объем СХД растет за счет плотности записи на носители. В итоге плотность нагрузки на стойки, в которых размещается это оборудование, увеличивается относительно медленно. «Если три-пять лет назад заказчики серверных шкафов стремились предусмотреть возможность сверхвысокой нагрузки на стойки, которая в большинстве случаев осталась невостребованной, то сейчас они этого не делают», – отмечает Д. Шарапов. Современные ЦОДы, как правило, проектируются под нагрузку до 15 кВт, реальный разброс этого показателя – от 3 до 12 кВт, в среднем 5–7 кВт на стойку.

Исследование iKS-Consulting показало, что потребительские предпочтения стабильны и сконцентрированы на качестве и соответствии реальных характеристик стоек заявленным. Среди основных параметров серверных шкафов производители и потребители выделяют толщину металла, технологичность шкафа (например, процент перфорации дверей и ее качество), грузоподъемность, количество и удобство кабельных вводов, систем организации кабельной проводки, типоразмер и дизайн. Как отмечает директор по продажам Brend-Rex Сергей Логинов , в последние годы «уменьшаются габариты и вес, увеличиваются эксплуатационные надежность и удобство серверных шкафов». Один из важнейших критериев качества – способность шкафа сохранять свою геометрию при перемещениях и загрузке тяжелым оборудованием. Поэтому ведущие производители отказываются от болтовых соединений, которые со временем могут ослабнуть, в пользу сварных конструкций и поставляют шкафы потребителям полностью собранными. «Да, мы возим «воздух», и за это надо платить, – заявляет менеджер по продукции ИТ компании Rittal Борис Васильковский. – Но мы можем быть уверены, что после того, как шкаф приедет и будет распакован, он не превратится в наклонный параллелепипед».

Опрос потенциальных пользователей серверных шкафов, проведенный iKS-Consulting, выявил, что кроме чисто технологических свойств шкафов конечные пользователи при выборе поставщика учитывают маркетинговые составляющие – возможность докупить дополнительное оборудование у того же поставщика, быструю реакцию на обращение за технической помощью, возможность получения консультации у поставщика и гарантийное обслуживание. При выборе ИT-стоек покупатели большое значение придают постпродажному обслуживанию, стремясь свести к минимуму риски, связанные с возможными неполадками в работе оборудования, и упростить задачу выбора различных комплектующих в дальнейшем. Стоит отметить, что критерии, характеризующие качество обслуживания, оцениваются респондентами порой выше, чем технические характеристики самих серверных шкафов.

Указанные критерии выделяют премиальные бренды из общей массы рынка в обособленный сегмент. Для него характерна широкая линейка продукции, наличие у вендоров дополнительного оборудования для комплектации шкафов – систем PDU, СКС, каналов для подвода холодного или отведения горячего воздуха и других систем. В низком сегменте производители часто идут по пути создания реплик популярных моделей известных брендов, экономя значительные средства на разработке и тестировании продукции. Копируя внешний вид и основную конструкцию шкафов, они заменяют материалы и оборудование на более дешевые, что иногда приводит к отступлению от заявленных характеристик и даже к деформации шкафов под нагрузкой.

Шок на рынке

Российский рынок серверных шкафов, как и многие другие секторы российской экономики, в 2014 г. пережил потрясение из-за обвала курса рубля относительно мировых валют. Доля импорта в секторе ИT велика, и естественно, рынок стоек резко отреагировал на нестабильность. «Экономическая ситуация, сложившаяся в 2014–2015 гг., не парализовала рынок, но затормозила его развитие, – признал региональный менеджер Conteg в России Анатолий Бутенко, – количество проектов уменьшилось, увеличилась конкуренция».

На устоявшемся рынке стали заметны миграции пользователей. Если в 2008–2009 гг. встряска рынка была относительно кратковременной, то последний кризис приобрел затяжной характер. В начале кризиса часть покупателей устремилась завершить запущенные проекты, часть заняла выжидательную позицию. «Мы сейчас видим лихорадочные попытки реализовать проекты, которые были задуманы в «эпоху стабильности». При сегодняшних ценах это невозможно сделать качественно и в срок», – досадует региональный менеджер Panduit Александр Брюзгин .

В нынешних реалиях нужен концептуальный пересмотр разработанных ранее проектов, изменение стратегического подхода. Пользователи начали трезво оценивать необходимость покупки дорогих конструктивов. Часть из них понимает, что осуществление проектов возможно и на более простой технической базе, в том числе с применением стоечного оборудования более низкого класса. «Рынок склоняется к приобретению более бюджетных решений, – сожалеет представитель Emerson Максим Орехов. – Все большая часть клиентов покупает шкафы турецких брендов или российского производства. Дешевая продукция постепенно выдавливает более качественную из многих проектов».

Что делать в этой ситуации дорогим брендам? Игроки высокого сегмента в сложившихся условиях идут двумя путями: предлагают покупателям более простые и экономичные решения или продвигают комплексные решения – не отдельные шкафы, а полностью укомплектованные конструктивы с системой кабелей, PDU, каналами охлаждения и системами мониторинга оборудования. В последнем случае они избегают прямой конкуренции с производителями низкого ценового сегмента, у которых линейка продукции редко включает комплексные предложения. «Мы пытаемся донести до наших клиентов комплексную составляющую наших решений, которая и позволит им сэкономить, а также экономическое обоснование и преимущества этих решений», – объясняет технический менеджер Russia & CIS компании Siemon Николай Ефимов.

Часто вендорам hi-end-оборудования приходится идти на компромисс. М. Орехов (Emerson) приводит в пример бюджетную линейку шкафов средней ценовой категории в стиле Ikea, которая поставляется в разобранном виде, в плоской упаковке. Она оптимизирована для дистрибуции, создания складских запасов, для доставки по регионам. Соответственно снижается конечная цена шкафа. При этом шкафы данной серии совместимы со всеми аксессуарами, монтаж PDU можно осуществлять без инструментов, пристыковывать системы контейнеризации. Несмотря на то что пользователь приобретает относительно дешевый продукт, он может получить преимущества широкой линейки брендированной продукции. Аналогичные решения предлагают и некоторые другие вендоры.

Импортозамещение – стимул только для низкого сегмента

Заявленный в России в 2015 г. курс на импортозамещение вынуждает компании искать продукцию отечественных производителей. Этот процесс «инициируется для многих госкомпаний сверху, – замечает руководитель направления ITK Алексей Чураков. – На рынке появляется достаточно большое количество российских производителей и производителей не российских, но которые пишут “Сделано в России”». Программы импортозамещения и серьезное падение спроса на металлопродукцию в других сегментах активизировали количественный рост отечественных производителей телекоммуникационных шкафов, отмечает генеральный директор группы «Ремер» (ЦМО) Александр Киселев . «На рынок выплеснулась продукция с низкой ценой и таким же уровнем качества, – сетует он. – И что особенно досадно, эти товары уже закладываются в планы госкомпаниями, которым наплевать на качество, лишь бы российское».

Тренд перетекания клиентов в сегмент российских и низкобюджетных китайских производителей ограничивается средним сегментом. Этим компаниям приходится вступать в жесткую конкуренцию с более дешевыми предложениями локальных российских или китайских производителей. В более дорогих сегментах игроки предлагают уникальное оборудование, которое не имеет российских аналогов, и при обосновании использования именно такого оборудования клиенты премиальных западных вендоров могут продолжать закупки у своих традиционных поставщиков. Это отражается на статистике продаж в 2014–2015 гг.

Премиальный и высокий сегмент упали в долларовом исчислении на 29% и 21% соответственно, что оказалось ниже сокращения рынка в целом. Средний сегмент провалился на 62%. За счет него низкий сегмент (главным образом китайские производители) вырос на 23% (рис. 2). Этот сегмент единственный продемонстрировал рост не только в денежном выражении, но и в количественном.

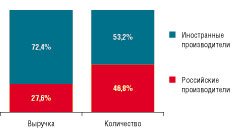

Несмотря на политику импортозамещения, иностранные производители традиционно доминируют на рынке серверных шкафов. Причем их доля в выручке продолжает расти. Так, в 2013 г. доля иностранных брендов составляла около 70%, а по итогам 2015 г. она увеличилась до 72%. Этот рост связан со значительным увеличением стоимости шкафов зарубежного производства вслед за ростом курса иностранной валюты. Также растет доля китайских вендоров, предлагающих решения в низком ценовом сегменте. Однако в натуральном выражении доля российских производителей увеличивается. В 2015 г. она достигла почти 47% – пользователи переходят на более бюджетную продукцию, которая свойственна российским вендорам (рис. 3).

Среди лидеров рынка оказались компании, работающие в разных ценовых сегментах: Schneider Electric (марка APC) – в премиальном, Rittal – в высоком, ЦМО – в среднем (рис. 4). Тройка лидеров не менялась за последние годы и заняла в 2015 г. почти половину российского рынка по выручке.

Что дальше?

Мы прогнозируем умеренный рост рынка серверных шкафов. Его драйверы – продолжение развития рынка ЦОДов, осуществление программы информатизации в регионах и программы внедрения ИТ в различных отраслях экономики. Компании постепенно адаптируются к новым экономическим условиям. Несмотря на ограниченность финансовых ресурсов, в большинстве отраслей менеджмент компаний понимает необходимость расширения ИT-инфраструктуры, опорой которой являются серверные шкафы. Часть проектов модернизируется под более экономичные решения. Государственная программа «Информационное общество (2011–2020 гг.)», а также ряд других региональных и ведомственных программ оказывают существенное влияние на уровень использования инфокоммуникационных технологий в стране. Перетекание пользователей в облака приводит к изменению ИТ-ландшафта, к еще большей концентрации вычислительных мощностей и СХД в крупных дата-центрах. Таким образом, рынок серверных шкафов будет стабильно расти, как минимум в рублевом исчислении.