Прошедший год для рынка платного телевидения был богат на события: буквально как в песенке Эдиты Пьехи «Кто-то теряет, кто-то теряет… кто-то теряет, а кто-то находит!» Существенно преобразился ландшафт: менялись собственники телеканалов, расклад сил и стратегии поведения участников. Кто-то демонстрировал рост вопреки всем обстоятельствам, кто-то учился стойкости, кто-то гибкости…

Сравнение ноября 2015-го с аналогичным месяцем прошлого года исключает влияние сезонности. Оба периода характеризуются и высоким уровнем внимания к новостям, хотя, бесспорно, за год зрители подустали от негатива и отток аудитории на информационные программы с других каналов уже не такой большой. Поэтому именно данную годовую динамику и рассмотрим.

Первое, что обращает на себя внимание, — динамика совокупной телевизионной аудитории. Изменение общего числа зрителей платного ТВ за год было незначительным (+1%), равно как и зрителей Total TV (то есть зрителей всех телеканалов вместе с бесплатными), а вот продолжительность времени, уделяемого платному ТВ, за год выросла на 11% — с 79 до 88 минут, в то время как продолжительность смотрения остальных, бесплатных, каналов такого же роста не показывала и общее время телепросмотра за год фактически не изменилось. Это по сути означает, что зрители платного ТВ стали уделять ему чуть больше времени в ущерб телеканалам бесплатным, а рост рынка Pay TV с экстенсивного сменился на интенсивный.

Динамика же внутри рынка платного ТВ, в разрезе представленных на российском рынке групп каналов, была высокой и разнонаправленной. Безусловно, совокупные аудитории холдингов — это всегда некоторая температура по больнице, но тем не менее можно отметить группы каналов, внутри которых росли все, а можно выделить случаи компенсаторного развития, когда рост или появление одних каналов сопровождались потерями у других.

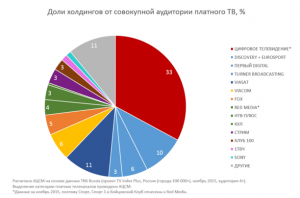

Так, группа «Цифровое Телевидение» по сравнению с прошлогодними показателями выросла почти на треть (+7,9 процентных пунктов по доле от Pay TV: с 25% в ноябре 2014-го до 33% в ноябре 2015 года) и в итоге стала сосредоточивать 1/3 всего совокупного просмотра платного ТВ в России (рис. 1), значительно обгоняя ближайших конкурентов. Этому не помешал даже переход от ЦТ трех спортивных каналов под контроль «Газпром-Медиа» (рис. 2). Все оставшиеся в ЦТ телеканалы активно наращивали дистрибуцию, а некоторые смогли и значимо повысить лояльность своих зрителей.

Рис. 1

Рост доли аудитории группы «Первый Digital» на 0,7 процентных пункта обеспечен не столько запуском нового канала «Бобёр», сколько приростом аудитории «Дома кино».

Уход с рынка CNN International значимо не отразился на показателях Turner и был компенсирован ростом аудитории Cartoon Network. В результате +0,5 процентных пункта за год к совокупной доле Turner.

Основным драйвером роста доли аудитории «Клуба100″ за прошедший год стал «Русский Иллюзион».

Наибольшее снижение доли в совокупном просмотре Pay TV за год показали телеканалы группы Discovery, Viacom и Viasat.

Рис. 2

Изменившиеся доли групп каналов в первую очередь характеризуют ландшафт нашего рынка. Очевидно, что мир, как говорится, уже никогда не будет прежним.

Впрочем, есть и такие константы, которые давно существуют на рынке почти незамеченными и, скорее всего, просуществуют еще некоторое количество лет. Речь идет о факторах, определяющих поведение абонентов платного ТВ.

Если в качестве абонентов Pay TV рассматривать тех, кто принимает телевизионный сигнал через спутниковые, кабельные и IPTV-сети и осознает, что оплачивает эту услугу отдельно от ЖКУ, таких домохозяйств во всей России (включая города, поселки городского типа и села) сейчас насчитывается около половины.

В рамках домохозяйства решение о подключении к платному ТВ или о сохранении/изменении подписки принимают, как правило, не все. Кто-то из членов семьи берет основную ответственность на себя. И вот опрос тех, кто непосредственно принимал решение о подключении платного телевидения, показывает, что независимо от стажа пользования услугой все подключавшие ее россияне изначально ориентировались на несколько ключевых критериев, главные из которых — качество сигнала (88%), контент (83%) и сервис оператора (73%).

Среди же тех 83%, для кого контент был одним из ключевых критериев выбора оператора и пакета, абсолютное большинство (56% + 32%) искали совершенно конкретные телеканалы или тематику. Лишь 12% интересовавшихся контентом готовы были на расширение доступного до подключения ассортимента за счет любых телеканалов.

Рис. 3

Контент как один из ключевых факторов выбора услуги: чего именно искали будущие абоненты Pay TV?

Источник: АЦСМ, телефонный опрос, население России (все федеральные округа, все типы населенных пунктов), лето 2015 года, размер выборки — 3000 интервью.

Анализ срока, прошедшего с момента подключения платного ТВ, показал, что подобный интерес к получению совершенно конкретного контента был и остается. Очень немногие абоненты гонятся за числом каналов. На самом деле для большинства важен именно состав пакета, а это означает, что для выживания в условиях текущей экономической ситуации, на фоне распространения бесплатных мультиплексов и всевозможных альтернативных технологий доставки контента, участникам рынка Pay TV необходимо объединить свои усилия по формированию конкурентоспособного предложения, сосредоточиться на качестве услуги, на ее содержательных, а не количественных характеристиках.

Мультиэкранные процессоры Stream Labs

Мультиэкранные процессоры Stream Labs