Продолжатся ли слияния и поглощения на российском ТВ- и телеком-рынке?

«Телеспутник» проанализировал сделки по слияниям и поглощениям в телеком-отрасли, а также опросил экспертов и аналитиков. Похоже, что активность в сфере M&A идет на убыль.

Темпы консолидации отрасли, о которой на профильных конференциях эксперты говорят который год подряд, снижаются. Рынок вступает в стадию, когда инвесторы все меньше интересуются существующими компаниями платного ТВ, а инвестиции в новые бизнесы не приводят к существенному росту абонентской базы.

РЫНОК МЕЙДЖОРОВ

Консолидация основных сегментов отрасли платного ТВ как тенденция — сама по себе не новость. К 2016 году, по данным Минкомсвязи, более 70% кабельного рынка РФ контролировали пять крупнейших игроков. Заместитель министра связи и массовых коммуникаций Алексей Волин говорил тогда, что такая же ситуация наблюдается не только у кабельных операторов, но и у телевещателей, где также в руках нескольких основных игроков сосредоточен основной объем телевизионного вещания.

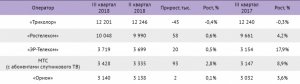

Согласно данным «ТМТ Консалтинг», по итогам третьего квартала 2018 года суммарная абонентская база пяти крупнейших операторов платного телевидения РФ («Триколора», «Ростелекома», «ЭР-Телекома», МТС и «Ориона») составила 32,54 млн клиентов. Их доля, исходя из общей абонбазы платного ТВ в России в 43,7 млн, достигла 75%.

Ситуация, при которой 70-75% абонбазы контролирует «большая пятерка», оценивалась регулятором как в целом позитивное для рынка явление. «На наш взгляд, консолидация отрасли платного ТВ — это позитивная тенденция», — говорил Алексей Волин в 2016 году. «Если мы говорим о повышении конкурентоспособности российских игроков и о вызовах, которые мы получаем со стороны глобальной медиаиндустрии, то совершенно понятно, что конкуренцию крупным зарубежным игрокам могут составить только крупные российские игроки», — объяснял замминистра позитивный аспект консолидации. По его мнению, именно борьба нескольких основных игроков рынка за потребителя приводит к серьезному снижению тарифов. В то же время замминистра отмечал, что у мелкого и среднего бизнеса при таком уровне концентрации отрасли остается своя ниша для выживания и развития, так как небольшие игроки более мобильны, более творчески, способны на неординарные находки и решения, которые необходимы для запуска специализированных продуктов и услуг, более клиентоориентированы и способны на создание «медиабутиков».

КОНСОЛИДАТОР № 1

Главный ньюсмейкер последних лет в сфере M&A на рынке платного ТВ и телекома в целом — «ЭР-Телеком Холдинг» (торговая марка «Дом.ru»). В 2017 году компания заявляла о планах потратить на слияния и поглощения 8 млрд рублей.

Активность «ЭР-Телекома» на рынке M&A соответствует темпам роста его абонентской базы. Так, в отчетность компании за девять месяцев 2018 года включено приобретение 100% ООО «Компания Телемир», что позволило холдингу занять лидирующую позицию на рынке ШПД и платного ТВ в Липецке и Липецкой области. В апреле была завершена сделка по приобретению группы компаний «Брянские кабельные сети», в мае закрыта сделка по приобретению 100% группы компаний «Стрела Телеком», что, по информации «ЭР-Телекома», «позволило усилить позиции компании в трех регионах присутствия — Иркутской, Томской и Ульяновской области, а также расширить географию деятельности в B2C-сегменте в Хабаровском крае и республике Бурятия». Как итог — активная база B2C-абонентов на конец сентября 2018 года составила 6,95 млн клиентов, что на 15% больше, чем на конец сентября 2017 года. Из отчета «ТМТ Консалтинг» следует, что темпы роста абонбазы платного ТВ «ЭР-Телекома» даже выше, чем B2C-базы в целом: в третьем квартале первый показатель увеличился на 17,9%. Темпы роста в третьем квартале абонбазы «ЭР-Телекома», чью стратегию в регионах называют не иначе как агрессивной, почти в два раза превышают темпы второго по динамике роста оператора в «большой пятерке» — МТС (8,9% в июле-сентябре 2018 года по данным «ТМТ Консалтинг»). И это при том, что у МТС еще не закончился период бурного органического роста абонбазы спутникового ТВ с учетом эффекта низкой базы.

В то же время даже «самый активный игрок на рынке M&A», как характеризует «ЭР-Телеком» директор департамента ТВ и контента компании J’son & Partners Consulting Дмитрий Колесов, замедляет темпы роста инвестиций в приобретение региональных компаний. В начале текущего года президент холдинга Андрей Кузяев заявил в интервью «Ведомостям», что намерен в течение следующих двух лет инвестировать в приобретение крупных и мелких операторов связи не менее 17 млрд рублей, то есть примерно по 8,5 млрд в год, что лишь на 6% больше, чем в 2017 году. В то же время в 2017 году холдинг увеличил инвестиции в M&A почти на треть по сравнению с 2016 годом — с 5,5 млрд рублей до 8 млрд.

Пять крупнейших операторов платного ТВ контролируют 75% абонентской базы РФ.

ТОП-5 российских операторов платного ТВ, тыс. абонентов

Источник: оценки «ТМТ Консалтинг», данные компаний

ВСЕ МЕНЬШЕ КОНСОЛИДАЦИИ

«В целом объем сделок на рынке платного ТВ РФ ежегодно падает, при том, что консолидация рынка — это общемировой тренд», — констатирует Дмитрий Колесов. Он объясняет особенность рынка России тем, что интересных для крупных игроков компаний все меньше, а их оценочная стоимость не растет.

В будущем объем сделок M&A будет снижаться из-за изменения парадигмы, соглашается с Дмитрием Колесовым руководитель портала Content Review Сергей Половников. «Ранее поглощали ради абонентской базы и инфраструктуры. Сейчас вектор меняется в сторону OTT — приставки могут работать на любой сети, в Smart TV приложение поставить не проблема. Смысла в покупке традиционных операторов больше нет», — поясняет он. Сергей Половников прогнозирует сохранение M&A-активности «ЭР-Телекома», но замечает, что кроме него «не видит игроков на этом поле».

Главный аналитик Российской ассоциации электронных коммуникаций (РАЭК) Карен Казарян связывает новый возможный виток консолидации кабельной отрасли с реализацией положений закона Яровой, но этот сценарий нельзя отнести к позитивным для его субъектов: «Кабельные операторы и региональные провайдеры могут в перспективе начать скупаться за бесценок в случае “успешной” реализации пакета Яровой, и тогда крупнейшим консолидатором станет скорее “Ростелеком”, нежели “ЭР-Телеком”».

Вопрос, может ли консолидация коснуться спутниковых операторов, Карен Казарян предлагает в практической плоскости не рассматривать, поскольку они «судя по всему, становятся зоной пристальных интересов ФСБ» (имеется в виду заявление ФСБ о нежелательности участия России в международном проекте спутниковой группировки связи OneWeb, — прим. «Телеспутника»).

Возможности иностранных инвесторов оживить впадающий в анабиоз российский M&A-рынок минимальны. Дмитрий Колесов объясняет, что отечественные активы интересны прежде всего для внутренних инвесторов, а приобретения чаще всего происходят при условии интереса крупного игрока рынка к расширению своей географии или сегмента.

«Операторы ШПД и ТВ сегодня не очень интересны инвесторам, — подчеркивает Сергей Половников. — Во-первых, все больше давит конвергентное предложение мобильных операторов, которые продают услуги пакетом со значительной скидкой. В будущем, после объединения “Ростелекома” и Tele2, все мелкие операторы вообще перестанут представлять хоть какой-то интерес. К слову, сложность их поглощения усугубляется тем, что хитрые миноритарии требуют оставить им процент, что не позволяет консолидировать актив», — объясняет он.

ОТТ НЕ ПРОДАЕТСЯ?

Из известных на рынке проявлений консолидации OTT-сегмента платного ТВ за последнюю пару лет можно вспомнить лишь объединение онлайн-кинотеатра Okko с Rambler Group, о чем было объявлено в марте 2018 года. Сделка, которая стала безденежной (компания Era Capital, владевшая Okko, получила миноритарную долю в Rambler Group), была нацелена на создания кросс-медийной экосистемы, охватывающей все экраны: мобильный, компьютерный, кинотеатральный и Smart TV. «Rambler как купил, так и продаст Okko, как и все остальные проекты Rambler», — скептически оценивает перспективы объединения Карен Казарян.

«Вход Okko в Rambler — это единение двух никому не нужных активов. Тем более что там синергия не Okko с Rambler, а Okko с сетью кинотеатров, принадлежащих Мамуту. Сделка мутная и с учетом способности Rambler превращать в ничто все, к чему он прикасается, с сомнительной перспективой», — еще более категоричен Сергей Половников.

В целом он крайне невысоко оценивает шансы существующих российских онлайн-кинотеатров привлечь инвесторов. «После того как Netflix включил русский язык в список языков, на которые производится локализация всего нового топового контента сервиса, шансов у российских онлайн-кинотеатров не осталось. Есть только у тех, у кого есть эксклюзивы — “ТНТ Премьер”, Start. Остальным рекомендую завернуться в белую простыню и, подвывая, выдвинуться в сторону кладбища», — рассуждает Сергей Половников.

Несколько иная точка зрения у главного аналитика РАЭК. Он считает, что проблема инвестиций — проблема не самих онлайн-кинотеатров, а российского технологического рынка как такового.

«Онлайн-кинотеатры не нужны российским инвесторам, потому что в России нет инвесторов. Объем инвестиций в интернет-проекты у нас в несколько раз меньше той же Испании — примерно на уровне стран Восточной Европы. О каких инвестициях вообще может идти речь, когда у нас законодательно ограничили иностранные инвестиции в онлайн-кинотеатры, а «Яндекс» с Mail.ru Group в общем уже купили себе по проекту в этой области?» — сетует Карен Казарян.

В том же ключе высказывается и Дмитрий Колесов: «Существующие ограничения для онлайн-кинотеатров не более 20% доли владения иностранцами рушит их интерес к быстро растущему сегменту до нуля».

В конце 2017 года основатель и гендиректор лидирующего российского онлайн-кинотеатра ivi Олег Туманов в интервью «Теле-Спутнику» признавал, что с ivi вел переговоры о покупке китайский холдинг LeEco, но они не увенчались никакой договоренностью. Тем не менее Олег Туманов допускал возможность выхода существующих акционеров из компании на горизонте трех лет, в том числе за счет IPO.

В сентябре 2018 года глава ivi в интервью Tjournal конкретизировал этот сценарий — при сохранении темпов роста онлайн-кинотеатра и отсутствии обвала курса рубля к 2020 году компания может провести IPO на бирже Nasdaq. «Рано или поздно для одного или другого акционера подойдет тема выхода из инвестиций, но, как мне кажется, в нашем сегменте много возможностей для выхода, включая IPO», — оптимистично заявлял Олег Туманов, добавляя, что сам сегмент ОТТ находится на пересечении больших магистралей стратегического развития крупных индустрий. К таким индустриям он отнес телеком, медиа, крупные интернет-компании и e-commerce. Но пока оптимизмом делятся сами OTT-платформы, чего нельзя сказать о перечисленных группах потенциальных инвесторов, предпочитающих оставаться потенциальными, а не реальными.