В телевизионную рекламу активно инвестируют Телеком и Интернет-ритейл

В 2018 году телеканалы привлекли 187 млрд рублей российских рекламодателей. Телевидение стало вторым медиасегментом после интернета по объему рекламных бюджетов. При этом рост телерекламного рынка по сравнению с прошлым годом составил 9,5%. О том, что стоит за этими цифрами — в материале Александра Карпушкина, эксперта Аналитического центра НСК.

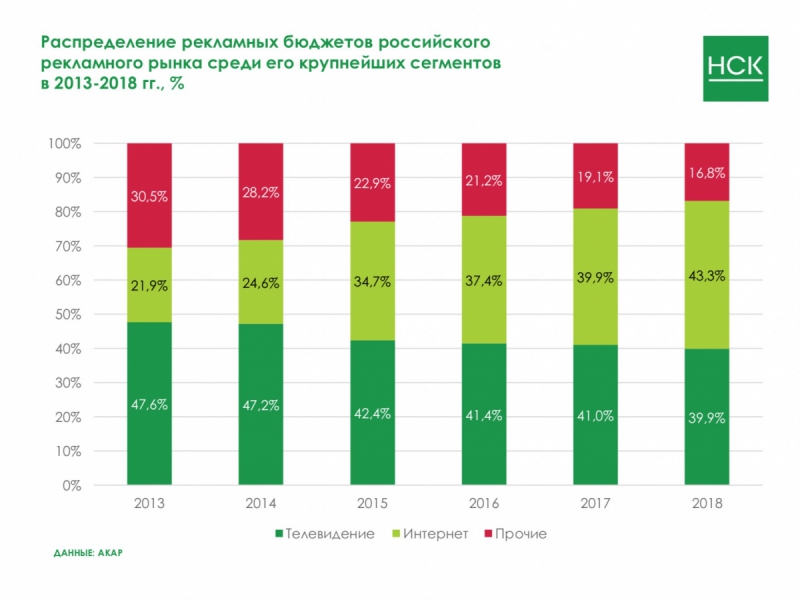

Уже по итогам первого полугодия телевизионный сегмент впервые уступил в абсолютном выражении интернету, динамика бюджетов которого вдвое выше. В целом за 2018 год доли этих двух лидирующих сегментов в российском рекламном пироге были сопоставимыми: интернет — 43%, ТВ — 40%. Остальные медиа показывают более скромную динамику, что сказывается на снижении их позиций на рекламном рынке.

Наиболее высокими темпами (+38% к 2017 году) росли рекламные доходы нишевого телевидения. Сегмент стал абсолютным лидером периода по динамике на рекламном рынке, опередив по этому показателю и онлайн-видео, и интернет-сервисы в целом. Доля нишевого телевидения в общем объеме «рекламного пирога» выросла до 4%. В абсолютном выражении объем рекламных бюджетов составил более 7 млрд рублей.

Основным драйвером сегмента стали бюджеты виртуальных Единых рекламных каналов, предусматривающие «сквозное» размещение одних и тех же рекламных блоков в пакете нескольких тематических телеканалов. Суммарная аудитория Единых рекламных каналов способна конкурировать по размеру с крупными федеральными телеканалами, при этом лучше сегментируется и более платежеспособна.

Среди сегментов эфирного телевидения более активный рост рекламных бюджетов показало федеральное ТВ (+9,5%), что принесло рынку дополнительные 12 млрд рублей. В регионах бюджеты выросли на 5,1% (или 2 млрд рублей). Доля федерального сегмента в суммарных телерекламных бюджетах в 2018 году составила 76%, регионального — 20%.

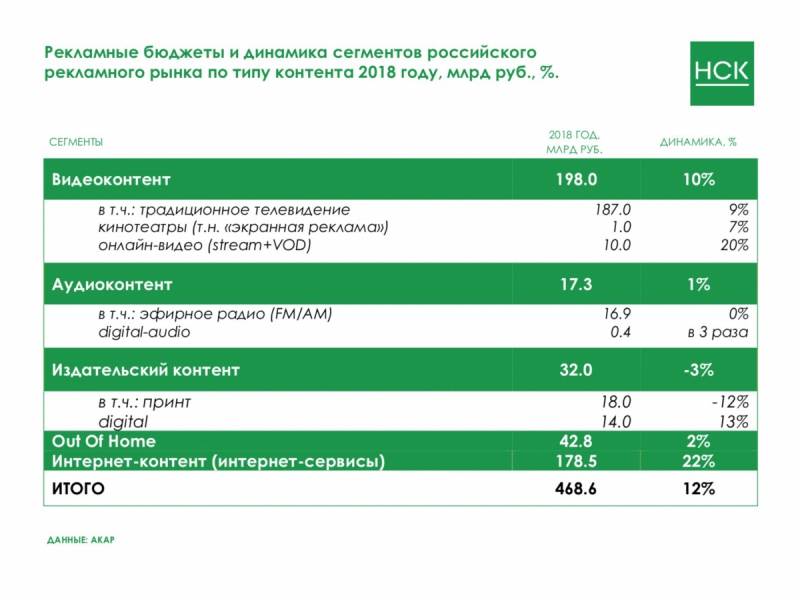

Вместе с итогами 2018 года в АКАР была предпринята попытка оценить объемы рекламных доходов производителей аудио-, видео- и издательского контента, которые распространяются и в digital-среде (подробнее об исследовании и методике). Запрос на подобный способ сегментации рекламных бюджетов со стороны рынка существовал уже не первый год. Очевидно, что сильнее всего в этом заинтересованы условно «старые» медиа, контент которых с развитием технологий все чаще встречает своего потребителя в интернете.

Общая таблица, в которой указаны объемы рекламных бюджетов как в традиционной, так и в digital-среде, выглядит следующим образом:

Итоги

- В 2018 году объем рекламных бюджетов в интернете впервые превысил аналогичный показатель на телевидении. На два крупнейших сегмента российского рекламного рынка, примерно равных по объему, приходится более 83% бюджетов.

- Телевизионная реклама закрыла год с показателем динамики 9,5%, что гораздо выше, чем в большинстве других медиа. В конце года рост существенно замедлился.

- Заметно уменьшилась доля на телерекламном рынке крупных (первые 40) рекламодателей в пользу средних и мелких (41+). Абсолютный прирост рекламных бюджетов по этой группе практически вдвое выше динамики всего телерекламного рынка.

- FMCG компании значительно снизили свою рекламную активность по сравнению с прошлым годом.

- Драйверами телерекламного рынка выступили «Финансовые и страховые услуги», «Телеком», «Легковые автомобили». Сверхактивно инвестируют в телерекламу интернет-компании.